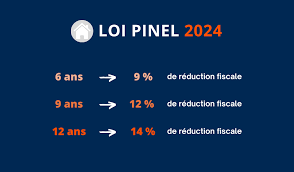

Loi Pinel 2024 : Quel est le taux de la réduction d'impôt en 2024 ? Le taux de réduction d'impôt Pinel est corrélé à la durée de location du logement acquis. Au départ, l'investisseur s'engage sur 6 ou 9 ans et peut prolonger 2 fois s'il s'est engagé sur 6 ans et 1 fois s'il s'est engagé sur 9 ans.

Loi Pinel 2024 :Qu'est-ce que la loi Pinel ?

La loi Pinel 2024 est une mesure de réduction fiscale dans le domaine immobilier, applicable à l'achat de logements neufs en France métropolitaine. Ces logements doivent être destinés à la location pour une période minimale de six ou neuf ans, avec la possibilité de prolonger jusqu'à douze ans. Entrée en vigueur le 1er janvier 2015, la loi Pinel offre aux investisseurs la possibilité de bénéficier d'une réduction d'impôt échelonnée sur 6 ou 9 ans, pouvant aller jusqu'à 9, 12 ou 14 % du prix d'acquisition (ou 12, 18 et 21 % pour le dispositif Pinel+). En outre, elle constitue une opportunité pour les investisseurs de constituer un patrimoine immobilier.

QUEL EST LE TAUX DE LA RÉDUCTION D’IMPÔT EN 2024 ?

La réduction d'impôt Pinel varie en fonction de la durée pendant laquelle le logement est loué. Initialement, les investisseurs s'engagent pour 6 ou 9 ans et peuvent prolonger cet engagement jusqu'à deux fois s'ils ont opté pour 6 ans, et une fois s'ils ont choisi 9 ans. En 2024, les taux de réduction d'impôt Pinel sont respectivement de 9 % pour 6 ans, 12 % pour 9 ans, et 14 % pour 12 ans. Pour le dispositif Pinel+, les taux sont de 12 % pour 6 ans, 18 % pour 9 ans et 21 % pour 12 ans, applicables aux logements qui répondent aux critères du Pinel+.

Comment fonctionne la défiscalisation Pinel en 2024 ?

La réduction d'impôt est basée sur le prix d'achat du bien immobilier. Selon le dispositif Pinel, les investisseurs peuvent obtenir une réduction d'impôt de 9 %, 12 % ou 14 % pour le Pinel standard (12, 18 ou 21 % pour le Pinel+), calculée sur le prix total d'acquisition (incluant les frais de notaire), étalée sur une période de six, neuf, voire douze ans. Par exemple, pour un investissement de 200 000 €, l'investisseur réduira ses impôts de 12 % de ce montant pendant 9 ans, soit 24 000 € sur la période, ce qui équivaut à 2 667 € par an. De plus, les dépenses d'exploitation telles que les intérêts d'emprunt, les assurances et les frais de gestion seront déductibles du revenu d'exploitation futur.

Quels sont les conditions pour profiter du dispositif Pinel+ en 2024 ?

Pour bénéficier des taux de défiscalisation attractifs du Pinel+, le logement doit satisfaire à des exigences en matière de performances énergétiques, de qualité d'usage et de confort, ou être localisé dans une zone prioritaire de la politique de la ville. Ces critères incluent notamment une superficie habitable minimale en fonction du nombre de pièces du logement, ainsi que la présence d'espaces extérieurs privés.

Est-il possible de louer son bien immobilier à un membre de sa famille tout en profitant toujours de la défiscalisation accordée par la loi Pinel ?

Oui, dans le cadre de la loi Pinel, il est autorisé de louer le bien à un parent direct, que ce soit un ascendant ou un descendant de l'investisseur.

Quelles sont les régions éligibles pour un investissement en loi Pinel ?

Le territoire métropolitain français est segmenté en 5 zones : A bis, A, B1, B2 et C. Cependant, l'éligibilité à la loi Pinel en zone B2 n'est pas automatique et est soumise à des conditions restrictives. Des démarches administratives préalables à la construction sont nécessaires pour s'assurer de l'équilibre entre l'offre et la demande dans la zone. La zone C, souvent composée de régions rurales, est exclue du dispositif de défiscalisation Pinel. Les loyers des logements bénéficiant de la défiscalisation en loi Pinel doivent respecter un plafond déterminé en fonction de la localisation géographique du bien loué.

Comment fonctionne le calcul de la défiscalisation Pinel en 2024 ?

La réduction d'impôt Pinel prend effet à la date d'achèvement des travaux (DAT), s'appliquant à l'impôt de l'année correspondante, quel que soit le mois de la livraison. Pour en bénéficier, l'acheteur doit mettre en location le logement nu en tant que résidence principale du locataire pendant au moins 6 ans sans interruption, à partir de la première mise en location. Il doit mettre le bien en location dans les 12 mois suivant l'achèvement du programme ou son acquisition si celle-ci est postérieure, faute de quoi la défiscalisation ne s'applique pas.

Que se passe-t-il avant ou après les périodes d'engagement de location de 6, 9 ou 12 ans ?

En cas de vente anticipée, l'avantage fiscal est annulé et l'investisseur doit rembourser la réduction d'impôt perçue les années précédentes. Après la période d'engagement de location, l'investisseur a plusieurs options : il peut continuer à louer le logement sous le régime de droit commun sans restrictions de loyers ou de revenus, le vendre ou le proposer en location meublée, bénéficiant ainsi de nouveaux avantages fiscaux.

Comment bénéficier du dispositif Pinel et quelles sont les démarches à entreprendre ?

L'investisseur doit remplir le formulaire 2044-EB lors de sa déclaration de revenus afin de prouver l'acquisition d'un bien en Loi Pinel. Les informations requises comprennent l'identité, l'adresse, la date d'achat ou d'achèvement du logement, sa superficie, le montant du loyer, l'engagement de location, ainsi que le calcul et le montant de la réduction d'impôt. Ces démarches peuvent être accomplies en ligne sur impot.gouv.fr.

Peut-on réaliser un deuxième investissement locatif en loi Pinel ?

La loi Pinel autorise l'investissement dans 2 logements par an, jusqu'à concurrence de 300 000 € au total. La réduction d'impôt est cumulative avec d'autres avantages fiscaux et est assujettie à un plafond global de 10 000 € par an pour ce type de défiscalisation.

Le dispositif Pinel est-il rétroactif ?

Une fois engagé dans la loi Pinel, les conditions demeurent stables, même en cas de modifications législatives. Seuls les plafonds des loyers et des revenus des locataires sont réévalués chaque année.

Si la réduction d'impôt obtenue dépasse l'impôt dû au cours de la même année, l'excédent de défiscalisation n'est pas reportable et est ainsi perdu. Par exemple, si M. Gilles doit payer 3 000 € d'impôts annuels et bénéficie d'une réduction d'impôt de 3 200 € grâce à un investissement en loi Pinel de 240 000 €, son impôt sera nul, mais il ne pourra pas utiliser pleinement sa défiscalisation.

Dans un scénario plus avantageux où l'investisseur combine réductions d'impôt et crédit d'impôt : si M. Gilles doit payer 8 000 € d'impôts annuels, bénéficie d'une réduction d'impôt de 4 000 € grâce à la loi Pinel et d'un crédit d'impôt supplémentaire de 5 000 € grâce à l'emploi d'un travailleur à domicile, son impôt sera nul et il aura un crédit d'impôt de 1 000 €.

Le zonage fiscal a un impact significatif sur la loi Pinel. La France est divisée en différentes zones, de A bis à C, chacune ayant ses propres plafonds de loyers et de ressources des locataires, adaptés au niveau de vie et aux revenus de ces zones. Il est donc essentiel de respecter les critères de sa zone d'investissement pour se conformer aux plafonds de loyers et de ressources des locataires lors de la mise en location du logement.